Расскажу историю из 90-х про свой ваучер.

Ответ на пост «Ваучеры обмененные на Акции Газпрома в 1995 году»

Мне во времена приватизации было 17 лет, паспорт уже получил в 16, соответственно, был положен ваучер, как взрослому))

Во всякие заводы-пароходы вкладываться не захотел, я хотел стать акционером какого-нибудь коммерческого банка, они тогда только открывались и на фоне общего развала и деградации мне казались столпами стабильности и доходности. Особенно хотелось почему-то заиметь Промстройбанк СПб. Я живу в Санкт-Петербурге, и у нас он тогда считался крутым. Вот только приватизации этот банк не подлежал, по крайней мере, я тогда информацию об этом не нашел. В какой-то момент я принял окончательное решение и продал свой ваучер с рук каким-то барыгам около обменника валюты на Витебском вокзале, уже не помню, тыщи за четыре, вроде, тогдашними рублями.

Дальше нашел в газете объявление рандомной брокерской конторы (некое «Балтийское Финансовое Агентство»), где можно было купить вожделенную акцию Промстройбанка за наличные. Съездил куда-то в район станции метро Московская, нашел там во дворе нужную контору и купил у них за вырученные от продажи ваучера рубли одну единственную акцию Промстройбанка СПб с номиналом 1000 рублей. Еще и, по-моему, доплатил немного, т.к. пары сотен рублей не хватало даже на одну акцию.

В последующие годы зримым воплощением моего статуса акционера банка было то, что раз в год в почтовый ящик приходили письма от банка с предложением проголосовать на собрании акционеров, а также сообщалось, сколько у меня в данный момент акций. Дело в том, что банк в 90-е годы провел несколько дополнительных выпусков акций и действующие акционеры по умолчанию имели преимущественное право покупки этих новых акций. Самый цимес в том, что происходило это все автоматически за счет дивидендов, которые приходили на какой-то отдельный счет в этом банке, т.е. мне вообще ничего не надо было делать. Считалось, что если я не отказался обменять дивиденды на доп.акции, значит согласен. Таким образом кол-во акций у меня все росло и росло.

Я, будучи 20-летним раздолбаем, даже не пытался в это все вникать, мне было достаточно того, что раз в год очередное письмо подтверждало мой высокий статус совладельца банка)) Я этих писем, можно сказать, ждал и даже, помнится, похвалялся перед дружбанами под пиво. Пару раз я предпринимал попытки получить доступ к счету, где копились дивиденды, но в отделениях банка ничего не знали, неуверенно отправляли в отдел по работе с акционерами где-то на Правом берегу Невы и дальше мне было в лом искать концы.

Потом, уже где-то в середине нулевых, произошло слияние с поглощением Банка ВТБ и моего Промстройбанка. Мне пришло внеочередное бумажное письмо с офертой об обмене моих акций на акции ВТБ по какому-то хитрому кросс-курсу. Отделение ВТБ, где это можно было провернуть, было рядом с моим домом, я нашел время, сходил туда, предъявил паспорт, подписал предложение оферты и стал обладателем пакета в 162 450 акций банка ВТБ. Из-за того, что был кривой курс обмена, у меня именно такое количество акций, т.е. с одним неполным лотом (размер полного лота в ВТБ составляет 10 000 акций). Запись о моем владении этими акциями хранится не в депозитарии брокера, а в ЦУП «Кворум» через «ВТБ регистратора», поэтому, чтобы, например, продать эти акции, нужно пройти целый квест по переводу бумаг в другой депозитарий.

Тем не менее, в те годы, когда ВТБ платил дивиденды, они поступали опять же на некий банковский счет, доступ к которому я все так и не удосуживался получить. Когда я в какой-то момент, году так в 2017, стал зарплатным клиентом ВТБ и подписал Договор комплексного банковского обслуживания, то в своем личном кабинете на сайте банка я увидел отдельный счет с дивидендами, поступавшими много лет. На тот момент там было всего-то около 2 000 рублей. Все мои 162 450 акций Банка ВТБ (для непосвященных это количество звучит очень внушительно), обошедшиеся мне в 1993 году в один ваучер + небольшая доплата, стоят сейчас на ММВБ в моменте 3 645 рублей. И мне по-прежнему недосуг что-то с этим всем делать, ибо овчинка выделки как не стоила, так и не стоит)) Видимо, так и останусь пожизненно акционером ВТБ, хотя сейчас в здравом уме не стал бы ни копейки в бумаги этого банка вкладывать, хватает более интересных лично для меня финансовых инструментов. Саму оригинальную бумажную акцию я сохранил на память, сделал сейчас фото, прилагаю в качестве пруфа.

Вот такая у меня история про ваучер длиной в 30 лет.

В какие акции стоит инвестировать при высокой инфляции и ставки ЦБ, а в какие не стоит

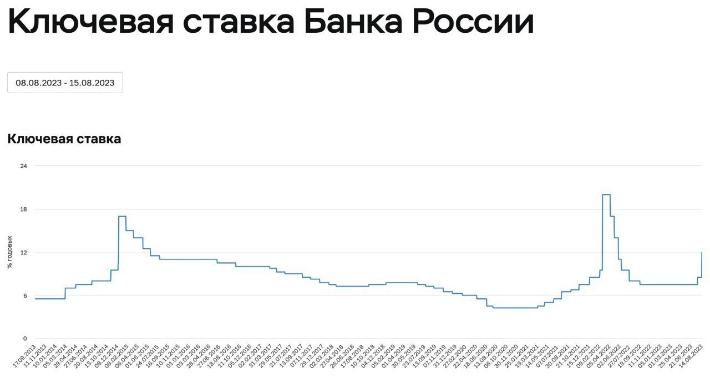

Рост инфляции не прекращается ни смотря на все попытки ЦБ.

На сегодня её уровень уже превысил годовой прогноз и составил 7.54% (при потолке прогноза в 7.5%). Через 10 дней будет заседание ЦБ, на котором могут в очередной раз поднять уровень ключевой ставки, чтобы обуздать инфляцию.

Прямая линия с президентом

Уже представляю, как 14 декабря, на прямой линии с Путиным, будет обсуждаться вопрос о заблокированных активах россиян.

Очередная планка по пассивному доходу преодолена, мой портфель приносит больше 20 000 рублей в месяц

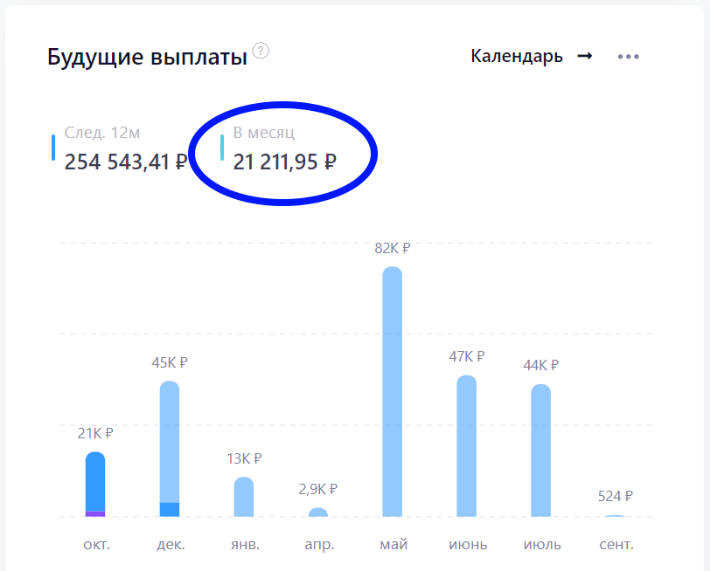

На днях мой портфель в плане средней ежемесячной дивидендной доходности перешагнул рубеж в 20 000 рублей!

Кто-то скажет, что сумма небольшая, но стоит заметить, что это абсолютно пассивный доход, который будет поступать мне вне зависимости от того, что я буду делать и чем заниматься.

Если быть точным, то согласно данным сервиса, где я веду учёт инвестиций, мой ежемесячный дивидендный доход на данный момент составляет 21 212 рублей:

Сколько денег нужно инвестировать в акции, чтобы получать 20 000 рублей в месяц?

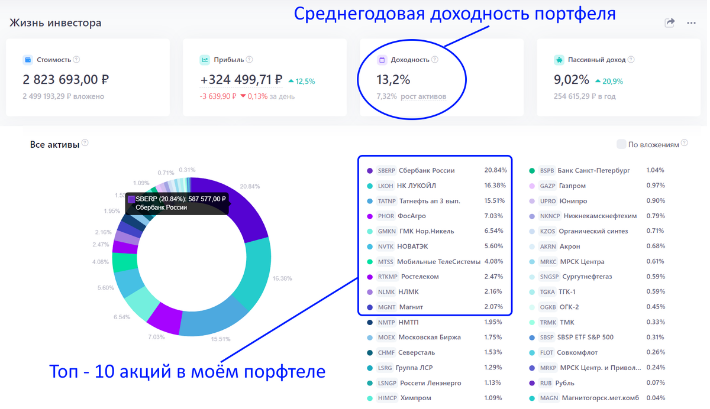

Итак, все данные, которые я вам показываю, основаны на моём реальном инвестиционном портфеле у брокера СБЕР. Свой портфель я уже почти 4 года собираю на основе дивидендных акций нашего фондового рынка.

Так что, эти суммы - не плод каких то расчётов или прогнозов, это объективная действительность, которая показывает какой примерный среднемесячный дивидендный доход можно получить с портфеля в 2.8 млн. рублей инвестируя в российские дивидендные акции.

Мой портфель:

У меня в портфеле 30 дивидендных акций, но основной капитал находится в первых 10.

Среднегодовая доходность портфеля за весь срок моей инвестиционной деятельности (3 года 9 месяцев) составляет +13.2% годовых.

Дивидендная доходность не входит в эти проценты, она считается отдельно и находится на уровне 9% годовых.

Что дальше?

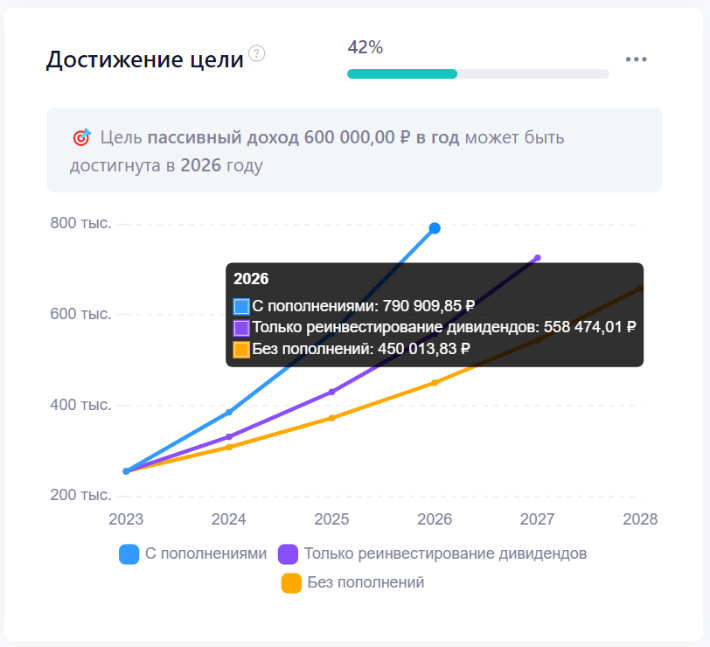

Моя цель-это финансовая независимость за счёт дивидендных выплат с портфеля.

Свою цель я разбил на 3 этапа:

25 000 рублей ежемесячного дохода

100 000 рублей ежемесячного дохода

200 000 рублей ежемесячного дохода

Пока я почти реализовал первый этап своей финансовой независимости.

Например, к середине 2025 года мой портфель будет приносить около 50 000 рублей в месяц, а это уже более приятная сумма!

На конец 2026 года, согласно прогнозу сервиса, основанному на моём текущем портфеле, его доходности и графику пополнения, я получу 790 000 рублей дивидендных выплат за год или 66 000 рублей в месяц!

Заключение

Как видите, инвестирование в дивидендные акции способно создать пассивный источник дохода.

Я продолжу увеличивать свой капитал на фондовом рынке и делиться своим опытом и результатами с вами! Уже через 6 дней я получу зарплату на основной работе и инвестирую в рынок очередные 50 000 рублей.

Подписывайтесь на мой ТЕЛЕГРАМ канал, там еще больше полезной информации.

BNS - ЦБ РФ против доллара США

Всем привет. Каждый день выходит довольно много новостей экономики, финансов и политики.

Буду рад делать небольшие регулярные разборы с собственными комментариям на самые горячие (нет, не как соответствующий раздел на сайте, а реально горячие).

Приятного чтения!

***

Друзья, для ЛЛ небольшое резюме по тексту ниже (с заботой о вас):

1. Повышение ставки на 1% рынок и не заметил бы, поэтому решение ЦБ вполне понятно и объяснимо, с одной стороны, но несистемно (относительно прошлых комментариев) - с другой

2. Депозиты открывать не спешите - уже на этой неделе будут новые повышенные ставки. Если деньги "короткие", то ищите накопительные счета - проценты по ним приходят каждый месяц, а средствами можно будет воспользоваться в любой момент (с потерей процентов только за текущий месяц)

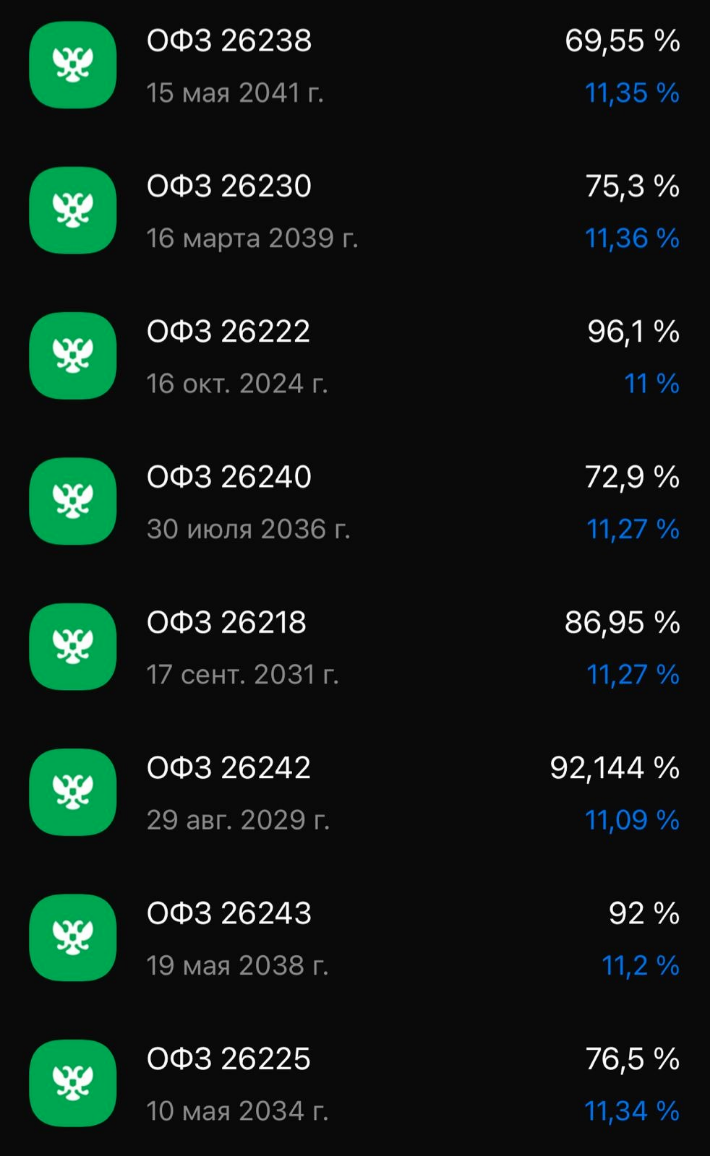

3. Покупать облигации пока что рановато - по длинным ОФЗ доходности в 11% не считаю привлекательными, а в корпоративных облигациях отсутствует какая-либо ликвидность. Но уже начинаю к ним присматриваться (13-15% станет хорошей доходностью к погашению, ведь ставка не будет высокой долгое время)

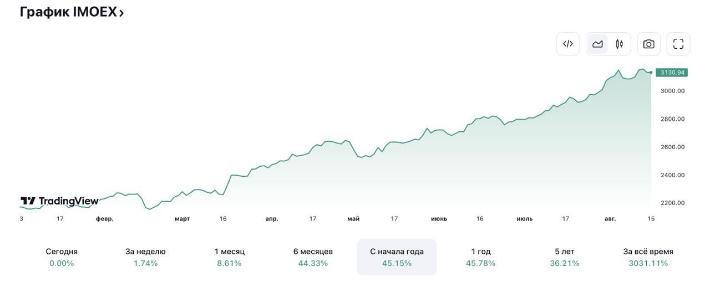

4. Акции продолжают активный рост (я и не против - акционный портфель я не продавал). Но среднесрочно для акций рост ставки негативен. Да и рынок было бы неплохо немного остудить

5. Доллар не заметил решения ЦБ и торгуется по 98. А все потому, что долларов от повышения ставки больше не стало. Пока правительство не обяжет экспортеров продавать валютную выручку, не вижу причин, почему в моменте мы должны увидеть укрепление рубля

А теперь перейдем к более подробным комментариям.

***

Ранее июльское повышение ставки на 1% не остановило падение рубля. Анонс сегодняшнего экстренного заседания остудил доллар со значения 101-102 до 97,5. Текущего повышения пока что на большее не хватило - доллар все еще торгуется около 98.

Повышение ставки на 3,5% лично для меня обнуляет все комментарии ЦБ последних месяцев (еще вчера для финансовой стабильности никто не видел угроз).

Надо понимать, что внеочередное заседание - плохой звоночек сам по себе, что говорит о том, что что-то явно пошло не так и приходится реагировать резко.

На прошлой неделе ЦБ опубликовал прогноз по ДКП на 2023-2024 год, в котором было три довольно сдержанных сценария.

Но не один из них не предполагал роста ставки выше средней в 7,9-8,3% в 2023 году и 8,5-9,5% в следующем году. А теперь что-то изменилось.

Какой эффект?

Девальвация рубля с запозданием превращается в инфляцию. А ключевая задача ЦБ - как раз с инфляцией и бороться, используя для этого ключевую ставку.

Сам ЦБ комментирует ожидания по инфляции так:

"С учетом проводимой ДКП годовая инфляция вернется к 4% в 2024 году".

И хотя мы сейчас в целом находится в таргете:

"Годовая инфляция по оценке на 7 августа достигла 4.4%"

тут влияние оказывает эффект высокой базы прошлого года.

Идем дальше. Решение ЦБ повысить ставку сразу на 3,5% направлено на

"обеспечение условий для возвращения инфляции к 4% в 2024 и стабилизации в дальнейшем".

А что на практике? Повышение же ставки до 12% приведет к снижению темпов кредитования (включая ипотечное), снизит экономический рост. Сильный удар на себе ощутит вторичный рынок недвижимости (ставки на вторичное жилье вполне теперь могут достигать 15-20%).

Больнее всего сейчас будет компаниям с высокой долговой нагрузкой, ведь зачастую они вынуждены привлекать займы с плавающей кредитной ставкой.

Ослабление курса продолжит переноситься в инфляцию (этот процесс растянут во времени), поэтому сегодняшнее повышение ставки, вероятно, будет не последним в текущем году (новое повышение стоит ждать на заседании ЦБ уже 15 сентября, если рубль не начнет укрепляться).

Есть ли плюсы?

Только для тех, что успел что-то накопить к текущему моменту. Банки в ближайшие недели пересмотрят свои ставки в сторону увеличения (на депозиты до 1 года вполне можно ожидать ставку около 12%), а по накопительным счетам, возможно, даже больше (чтобы привлечь клиентские деньги со всего рынка).

Кроме того, повышение ставки до 12% теперь позволит по итогам 2023 года освободить от уплаты налога 120 000 рублей процентов по вкладам (по формуле 1 млн х max ключевая ставка за год) - эту сумму освободят от уплаты налога, а все, что свыше, облагается налогом 13-15%. Если ставку повысят еще - сумма налоговой льготы также вырастет.

Облигации (лично на мой взгляд) слабо отреагировали на повышение ставки - длинные ОФЗ (со сроком 10-15%) пока что торгуются с доходностью к погашению в 11%, что довольно мало, учитывая все вводные. С покупкой ОФЗ я бы подождал и лучше присмотрюсь к корпоративным облигациям. Но и они пока что не падают - вероятно, что институциональные инвесторы просто не видят смысла их продавать и сами ждут возможности докупиться еще.

В чем минусы?

Негатив для рынка акций. Индекс Мосбиржи торгуется выше 3100 (хороший уровень) и сегодня даже в небольшом плюсе. Но среднесрочно повышение ставки для акций плохой знак. Хотя бы той причине, что дивидендами по большинству можно зарабатывать 10-15%, а сопоставимую доходность сейчас будут давать и относительно безрисковые облигации. После роста рынка с начала года на 45% многие захотят хотя бы частично переложиться из акций.

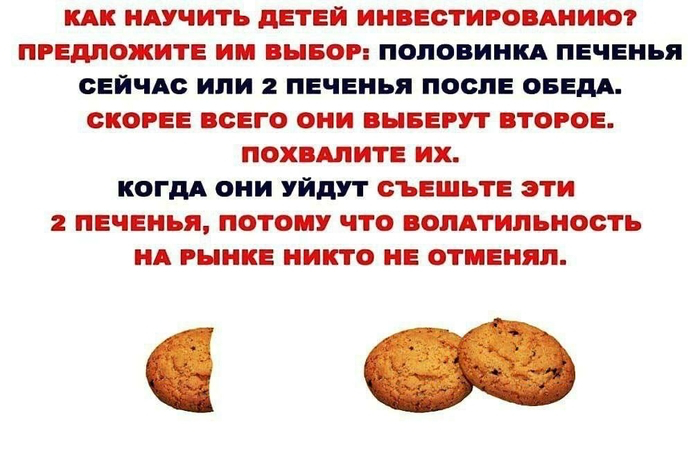

И лучше, чем следующая картинка, возможные варианты развития события вряд ли опишет что-то еще:

***

Кстати, 17 августа годовщина дефолта 1998 года. Очень неожиданные параллели.

И добро пожаловать на российский фондовый рынок.

Ой, не та картинка

***

Захотите поддержать - лучшим способом станут ваши плюсы (минусы-то теперь остались в прошлом).

Также веду канал https://t.me/buynotsell в Telegram, где разбираю новости финансов (и не только). Очень удобная штука на случай бана (ну вы поняли).

Подписывайтесь, чтобы не пропустить ничего интересного.

Портфель из акций РФ для дивидендной зарплаты

Подготовил портфель из акций российских компаний, приоритетом которых является выплата дивидендов. Подборка подойдет для инвесторов, главная цель которых – получение дивидендного потока.

В таблице с портфелем указал прогнозный размер дивидендов, которые ожидаются к выплате в течение следующих 12 месяцев. Дивидендная доходность в % указана к текущей цене акции.

Минимальная стоимость такого портфеля акций около 62 000 руб. Дивидендами на горизонте следующих 12 месяцев портфель может дать порядка 6 800 руб (ожидаемая дивидендная доходность портфеля 10,9%)

Ввиду непростых экономических условий, ряд компаний отказывается от выплат дивидендов по причине роста неопределенности касательно будущих доходов. Постарался отобрать из разных секторов наиболее крепкие компании с низкой вероятностью отмены дивидендов.

Ожидаемая среднегодовая доходность портфеля (курсовой рост + дивиденды) около 15-25% годовых на горизонте 3-5 лет.

Эксель-таблицу с портфелем для расчета закупок под вашу сумму можно скачать в телеграм.

Помимо акций желательно наличие в вашем инвестиционном портфеле инструментов с фиксированной доходностью и меньшим риском (депозиты, накопительные счета, облигации). Доля доходных и защитных инструментов в портфеле подбирается под цели, сроки и склонность к риску конкретного инвестора.

Не является индивидуальной инвестиционной рекомендацией.

Ответ на пост «Странные приходы на Сбер»

У моей жены как-то пришли неожиданные деньги на зарплатную карточку, выданную на старой работе, которой она практически не пользовалась, но периодически её перевыпускала (поскольку обслуживание осталось бесплатным).

Денег пришло немного, что-то около 3 тыс.рублей. Жена начала волноваться, подумав, что кто-то ей по ошибке перевёл деньги. В приложении Сбербанк-онлайн было непонятно, кто это сделал. Она позвонила своим бывшим коллегам, но те тоже не могли ничего сказать. Я посоветовал жене плюнуть и успокоиться – если кто-то по ошибке перевёл, то пусть сам и разбирается. Да и деньги небольшие – если что мы всегда их сможем вернуть.

Но нет, жена не могла никак угомониться и поехала в офис Сбербанка нашего городка. Там тоже не смогли (или не захотели) определить источник денег. Так история и осталась бы неразгаданной, но потом жена вспомнила, что за пару лет до этого ей позвонили со старого места работы и попросили уточнить/подтвердить данные по её адресу/телефону и т.д.

Оказалось, что жена много лет проработала на том заводе, который выдал ей зарплатную карточку. И, как выяснилось, стала акционером этого завода, который был приватизирован коллективом во времена «дикой» приватизации (я тоже работал на том заводе, но пришёл туда уже после приватизации и поэтому акционером не являюсь). И вот впервые за много лет правление завода решило выплатить дивиденды по акциям. Эти-то деньги и упали жене на карточку.

К слову говоря – больше дивидендов с тех пор не было ни разу. )

Итоги недели

💡 Итоги недели.

- Запуск торгов ОФЗ на Мосбирже с 21 марта. Так же ждём открытия торгов акциями.

- Ключевая ставка 20 процентов. Оставили без изменений.

- Курс рубля к доллару укрепился со 115 до 105.

- Нефть торгуется в районе 107 долларов за бочку, цена падала до 100. Российская нефть марки Urals из-за санкций идёт с дисконтом до $30. Индия начинает активнее покупать нефть из РФ. Нефть нужна всем, не только Европе и США.

- Цена на газ так же падает. Газ через Украину продолжает поступать в Европу. Про Северный поток 2 все забыли. Ждать запуска пока не стоит.

- Поднятие ставки ФРС до 0,5 процентов. Инфляция почти 8 процентов. Прогнозируют 7 повышений ставки до 2 процентов. Индексы растут: S&P500 + 6.1%, Nasdaq +8.2%.

- Китай решил поддержать свои компании. Бумаги показывают самый большой рост за 14 лет, правда до этого было падение до уровня 2008 года. Про возможный конфликт с Тайванем забывать не стоит.

- Попавший под санкции ВТБ переводит клиентов с иностранными активами к другому брокеру ( Альфа-Капитал). Этим же сейчас занимается брокер Открытие.

- Россия погасила купон по суверенным евробондам на сумму $177.2 млн. Дефолт отменяется или переносится.

🍎Дивиденды:

- Компании продолжают отменять дивиденды. Кто отличился на неделе и решил не платить: Энел Россия, Х5. Так же отменили дивиденды Евраз, Русагро, Черкизово.

Новатэк анонсировал выплату дивидендов за 4 квартал. 43,7 рубля на акцию, по текущему курсу это 3,6 процентов. Чтобы получить дивиденды нужно купить акции до 3 мая.

Некоторые компании сохраняют желание платить дивиденды или хотя бы не отменяют их. Пока что. Компании: Северсталь, ММК, НЛМК, Фосагро, Фикспрайс, + Новатэк. Полиметалл так же планировали выплатить дивиденды в этом году. Большой дивидендный сезон будет не таким большим, но всё таки будет.

- За неделю получил 0 дивидендов от иностранных и российских компаний. Euroclear продолжает держать дивиденды в заложниках. Когда это закончится - не понятно. Брокер молчит.

Ваша активность поддерживает канал. Спасибо за внимание и успешных вам инвестиций.