Сегодня в выпуске:

— Разъясняем по облигациям.

— На чём зарабатывает Баффетт?

— Подведение итого работы компании Интел.

— Российская Федерация снова не встает в угол.

Статистика, графики, новости - 06.08.2024 - экономический катарсис от Царёва

Статистика, графики, новости - 06.06.2024 - Инфляция стой, блин. Завтра ж цбшная пятница!

Сегодня в выпуске:

— Количество вакансий в США падает

— Яйца снова подешевели

— Американскому среднему классу плохеет

— Про RGBI. Чойта он?

Ответ на пост «Сижу в офисе ВТБ...»

Воспоминание разблокировано. Было это в блаженные и сытые "доВСЕГОшные" времена, году примерно в 2011-м. Так что заранее оговариваюсь - всё нижесказанное - "давно и неправда", и к нынешнему Сберу наверняка уже никакого отношения не имеет).

А тогда расплатились со мной за проданную машину неким сберегательным сертификатом Сбера "на предъявителя". Тыщ по-моему на 600 он был, или даже чуть больше. Ну, ребятам на свадьбу его подарили, а они мне - типа, возьми по номиналу, через пару месяцев обналичишь ещё и с процентами. Оок, я не торопился особо, а процентики - это процентики.

Дождался срока погашения, и будучи немного на опыте, во избежание всяческих недоразумений и недопониманий, спецом поехал с этой бумажкой не в ближайшее отделение, а в самый образцово-показательный и продвинутый офис Сбера на Тверской улице в Москве, только что с помпой тогда открытый, где всё сверкало как яйца кота, били фонтаны, кустились пальмы, и сотрудники проходили особый отбор на предмет адекватности (как я надеялся).

По факту - сперва меня с этим сертификатом чуть не послали по месту его выдачи (за 600 километров). Потом битый час допрашивали, откуда у меня такая вредная и опасная вещь, и не бенладен ли я, а саму эту бумажку нюхали, просвечивали, звали "Зин", "Мань" и даже одну полноценную "Елизавету Сергеевну". Часа через два было принято решение этот сертификат мне всё-таки обналичить.

Началась следующая серия марлезонского балета. После заполнения вороха каких-то бумаг, объяснительных об источнике происхождения и заявлений в пяти экземплярах, сканирования всего в какую-то базу, мне на подпись был выдан ворох квитков с большим количеством циферок и крупной надписью русским по белому: типа деньги мною получены, претензий не имею. Я грю - ээ, а деньги-то где? Мне говорят - у нас такой регламент, вы распишитесь - и потом (может быть) мы денежку дадим. Посидите, подождите - вас вызовут.

Ну дальше ещё на полтора часа (реально на полтора часа!) разговор слепого с глухим. - Подпишите. - Денег дайте, пересчитаю, подпишу. - Не подпишите - денег не дадим. - Да как я подпишу без денег, что деньги получил? - У нас такой регламент. И всё по новой))..

Судя по всему, регламенты - а точнее скрывающиеся за ними дремучие тётки - за 13 лет не поменялись)).. Сертификат этот я тогда по итогам всех приключений обналичил, заняло это в сумме около 6 часов. В "головном образцово-показательном офисе" я больше не был, нашел нормальное отделение Сбера с адекватными сотрудницами, и много лет с ними счастливо взаимодействовал.

Статистика, графики, новости - 08.02.2024 - как мы проиграли информационную войну

Сегодня в выпуске:

— Уроки свободы от европейских законодателей

— Инфляция. Как продвигается?

— Рекордные поставки нашей нефти

— Расклады по кредитам в США

Почему в России случится ипотечный кризис (или не случится)

Комментаторы под некоторыми постами сокрушались, мол, какой же в России бестолковый Центральный банк, что не способен додуматься до того, чтобы просто снизить ключевую ставку.

Это ведь сделает кредитование доступным, производства встанут с колен, а каждый россиянин, наконец, сможет позволить себе взять ипотеку с видом на Кремлевскую стену.

А теперь перенесемся на 20 лет в прошлое. И на другую сторону земного шара, чтобы посмотреть, а как вели свои дела крутые и умные экономисты в крупнейшей экономике мира - США.

Статистика, графики, новости - 16.01.2024 - инновации в финансировании Украины

-

@waresnik04

@waresnik04

- 727 дней назад

- 0

- 0

Сегодня в выпуске:

— Дайте денег под чужие деньги!

— Обман через визуализацию

— Ротшильды унижают смешного Шольца

— Экономика Германии плохеет

В какие акции стоит инвестировать при высокой инфляции и ставки ЦБ, а в какие не стоит

Рост инфляции не прекращается ни смотря на все попытки ЦБ.

На сегодня её уровень уже превысил годовой прогноз и составил 7.54% (при потолке прогноза в 7.5%). Через 10 дней будет заседание ЦБ, на котором могут в очередной раз поднять уровень ключевой ставки, чтобы обуздать инфляцию.

Ключевая ставка ЦБ снова поднялась. 13% 15%. Что это значит?

27 октября Набиуллина не просто представила новую ключевую ставку ЦБ, но и повысила прогноз на следующий год. Ориентир — 12,5–14,4% (в сентябре прогноз был 11,5–12,5%). Это значит, что времена очень дорогих денег закончились. Начались времена безумно дорогих денег. Как и на ком это всё отразится?

Стоит вспомнить, что буквально за день–два до повышения консенсус-прогноз был 14%. Повышения-то ждали почти все, но не сразу до 15%. Но логика понятна. Инфляция не притормозилась, доллар вообще от ставки не зависит, народ продолжает брать кредиты как не в себя (а скоро ведь распродажи и праздники). Не поднять ЦБ не мог, поднять сильнее уже бессмысленно — выглядит со стороны как-то примерно так. А теперь поразмышляем, что означает повышение ставки для инвесторов и как это отразится на акциях, облигациях, рубле и недвижимости, а также на гражданах.

Облигации

Бизнес получил очередной удар в виде более дорогих долгов. 15%, особенно в долгосрочной перспективе — это крайне мощно. Рефинансировать старые и брать новые долго станет дороже, доходность облигаций очевидно увеличится, но вместе с этим повысятся и риски. Хорошей практикой в таких случаях считается снижение уровня своего риск-профиля. С ОФЗ или с каким-нибудь выпуском РЖД будет порядок, но вот с ВДО уже стоит быть осторожнее. Ну и можно посмотреть на фонды денежного рынка — всегда только рост.

Индекс гособлигаций RGBI продолжал снижение ещё с прошлого повышения ставки ЦБ, предвидя новое значение, и уже болтается на новом минимуме в 117 пунктов.

Ниже стоимость облигаций — выше доходность, тут всё предельно очевидно. Но в разных выпусках разных эшелонов коррекция может продолжаться и далее. Риски у сильно закредитованных эмитентов выросли, да и в целом хорошей практикой будет понижение своего аппетита к рискам. Если раньше бодны с рейтингом BB+ казались ок, теперь-то даже BBB+ уже не выглядят даже как почти ок. Дорогие деньги с нами надолго, так что можем увидеть скоро купоны по 19–20%. Смотрю, например, на ВУШ, Электрорешения, Эр-Телеком, ТГК-14, Глобал Факторинг Нетворк, которые я покупал летом — знатно просели.

Акции

Здесь всё не так однозначно. Наш рынок изолирован, физлица делают 80%+ объёмов, нерезидентов нет, а юрлица не спешат возвращаться в акции, потому что им важнее защитить капитал. Они выбирают валюту, золото и не высовываться.

Альтернативы есть далеко не у всех. Выйти из РФ и зайти в США так просто могут далеко не только лишь все. И тут в дело вступает иранский сценарий, он же турецкий. Нужно только инфляцию до 50% в год разогнать. Акции выступают защитой от девальвации, куда доллар, туда и индекс. Но компании платят дивиденды, так что на дивидендах и фантазиях инвесторов индекс может продолжать рост и дальше. Хоть до бесконечности.

Помним о том, что бизнесу сложнее развиваться, поскольку придётся привлекать более дорогие деньги. Сильнее скажется на тех, кто сильнее закредитован, рефинансирование долга будет дороже. Также стоит помнить, что высокая ставка смещает фокус инвесторов с акций на депозиты и облигации, так что приток капитала на рынок акций снизится. В теории. Помним, что наш рынок — песочница. Ну и нужно искать бенефициаров повышения ставки. Кто приходит в голову? В первую очередь — Московская биржа.

Многие компании смотрят в сторону IPO как на возможность получить просто деньги, необходимые для развития. Просто потому что кредиты и облигации — дорого.

Рубль, доллар

Чем выше ставка, тем недоступнее становится национальная валюта, что ведёт к её удорожанию. Но это же рубль, поэтому с ним что угодно может случиться. В базовом сценарии должен дорожать. Эксперты видят доллар и по 85–90, и по 110–120. Поскольку 110–120 он рано или поздно стоить точно будет, необязательно ждать его по 85.

Кстати, особо внимательные заметят корреляцию индекса с курсом доллара. Так что необязательно покупать доллары в обменниках:

Жёсткая ДКП (звучит как БДСМ) может повлиять на курс краткосрочно, но не оставить падение рубля при гигантском росте денежной массы. Короче говоря, курс ограничен только фантазией каждого отдельного гражданина. Будет подарок в виде укрепления рубля — нужно пользоваться. Не будет — радоваться тому, что есть.

Депозиты, кредиты

Тут всё максимально прозрачно. Ставки растут и по вкладам, и по кредитам. Любители жить в кредит будут беднеть, любители сберегать будут богатеть. В цифрах, так-то все будут беднеть из-за инфляции. Спасибопожалуйста, никаких секретов от вас у меня нет.

Недвижимость

Рынок первички продолжает плыть по течению льготных программ. А вот вторичка — всяко дорого. Думаю, она незначительно снизится, (пока что она только растёт) сделки будут совершаться с планом рефинансирования под более низкую ставку через 1–2–3 года. Брать кредит на 30 лет под 20% без такого плана — чистейшее харакири.

Что, всё?

Если в августе ставка 12% воспринималась как краткосрочная мера, то теперь Набиуллина ясно дала понять, что это не так. На полтора–два года как минимум. Компании, инвесторы и не инвесторы — все только сейчас поняли, что рано расслабились.

Спасибо за внимание, подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.

Очередная планка по пассивному доходу преодолена, мой портфель приносит больше 20 000 рублей в месяц

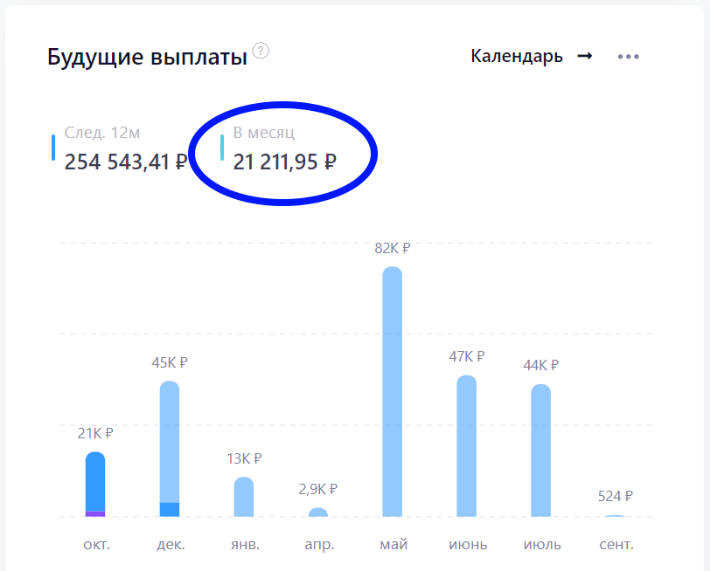

На днях мой портфель в плане средней ежемесячной дивидендной доходности перешагнул рубеж в 20 000 рублей!

Кто-то скажет, что сумма небольшая, но стоит заметить, что это абсолютно пассивный доход, который будет поступать мне вне зависимости от того, что я буду делать и чем заниматься.

Если быть точным, то согласно данным сервиса, где я веду учёт инвестиций, мой ежемесячный дивидендный доход на данный момент составляет 21 212 рублей:

Сколько денег нужно инвестировать в акции, чтобы получать 20 000 рублей в месяц?

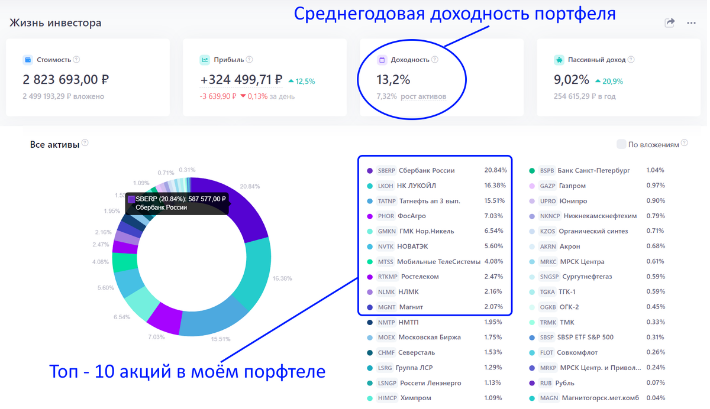

Итак, все данные, которые я вам показываю, основаны на моём реальном инвестиционном портфеле у брокера СБЕР. Свой портфель я уже почти 4 года собираю на основе дивидендных акций нашего фондового рынка.

Так что, эти суммы - не плод каких то расчётов или прогнозов, это объективная действительность, которая показывает какой примерный среднемесячный дивидендный доход можно получить с портфеля в 2.8 млн. рублей инвестируя в российские дивидендные акции.

Мой портфель:

У меня в портфеле 30 дивидендных акций, но основной капитал находится в первых 10.

Среднегодовая доходность портфеля за весь срок моей инвестиционной деятельности (3 года 9 месяцев) составляет +13.2% годовых.

Дивидендная доходность не входит в эти проценты, она считается отдельно и находится на уровне 9% годовых.

Что дальше?

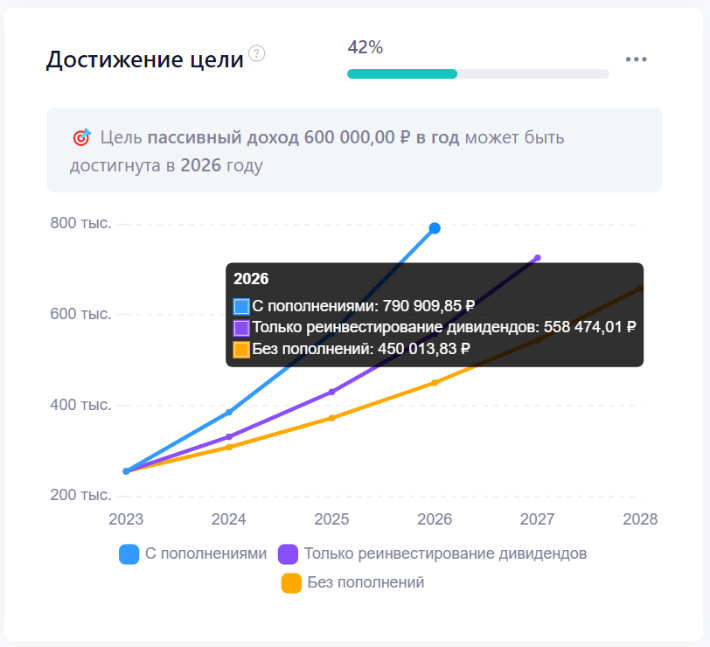

Моя цель-это финансовая независимость за счёт дивидендных выплат с портфеля.

Свою цель я разбил на 3 этапа:

25 000 рублей ежемесячного дохода

100 000 рублей ежемесячного дохода

200 000 рублей ежемесячного дохода

Пока я почти реализовал первый этап своей финансовой независимости.

Например, к середине 2025 года мой портфель будет приносить около 50 000 рублей в месяц, а это уже более приятная сумма!

На конец 2026 года, согласно прогнозу сервиса, основанному на моём текущем портфеле, его доходности и графику пополнения, я получу 790 000 рублей дивидендных выплат за год или 66 000 рублей в месяц!

Заключение

Как видите, инвестирование в дивидендные акции способно создать пассивный источник дохода.

Я продолжу увеличивать свой капитал на фондовом рынке и делиться своим опытом и результатами с вами! Уже через 6 дней я получу зарплату на основной работе и инвестирую в рынок очередные 50 000 рублей.

Подписывайтесь на мой ТЕЛЕГРАМ канал, там еще больше полезной информации.